La course aux actifs : Le Canada par rapport au reste du monde

La course aux actifs : Le Canada par rapport au reste du monde

Par Jon Lofto

Mai 2019

Compte tenu de la croissance modérée envisagée pour l’année à venir, un climat géopolitique instable et des tensions commerciales croissantes au sein de diverses économies, les investisseurs institutionnels recherchent de plus en plus des placements qui protègent leur capital des risques à court terme et des mouvements du marché, et ce, tout en générant de solides rendements.

Depuis la crise financière, les actifs non traditionnels, comme le capital-investissement, l’immobilier, les infrastructures, la dette privée et, dans une moindre proportion, les fonds de couverture, ont majoritairement offert ce type de protection, car les investisseurs ont affecté une partie de plus en plus grande de leurs fonds sous mandat de gestion à ce secteur du marché des placements.

Dans ce contexte, nous avons mené un sondage auprès de certains des meilleurs investisseurs au monde (les investisseurs institutionnels canadiens) pour avoir une meilleure compréhension de leur exposition actuelle aux placements non traditionnels et de leurs projets. Lorsqu’ils adoptent une approche active en matière de gestion de leurs portefeuilles, les investisseurs canadiens ont une longueur d’avance par rapport aux changements vers des placements non traditionnels. Certains d’entre eux travaillent avec des placements non traditionnels depuis des dizaines d’années, tandis que d’autres ont acquis rapidement de l’expérience en créant des équipes professionnelles spécialisées de gestion d’actifs non traditionnels.

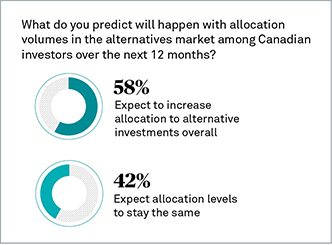

Une étude mondiale antérieure, soit La course aux actifs, portant sur les institutions qui investissent dans des placements non traditionnels et menée par BNY Mellon, présente un contraste quant aux résultats de notre étude canadienne. Elle a révélé qu’un peu plus de la moitié des investisseurs (53 %) cherchaient à augmenter leurs allocations d’actifs non traditionnels au cours des 12 prochains mois et que 12 % s’attendaient à réduire leur exposition. La course aux actifs : L’étude canadienne souligne un appétit encore plus élevé chez les investisseurs canadiens; il y a une proportion plus grande (58 %) qui s’attend à une augmentation des allocations des placements non traditionnels au cours des 12 prochains mois, et aucun répondant ne s’attend à réduire son exposition. L’immobilier représente actuellement la plus grande proportion en matière d’exposition des investisseurs canadiens (par rapport au capital-investissement à l’échelle mondiale). À mesure que l’année 2019 avance, il faudra surveiller la tendance selon laquelle il y a une plus grande diversification parmi les catégories d’actifs non traditionnels et les régions.

Notre rapport démontre que les investisseurs canadiens ont une remarquable aptitude pour l’innovation. Une grande partie d’entre eux investit par le biais de fonds de fonds. Il s’agit souvent d’un point d’entrée vers de nouveaux domaines de placements et d’un moyen de mettre en commun de plus petites ressources. Cependant, une proportion similaire a également adopté une tangente différente : s’associer à d’autres investisseurs pour investir dans des fonds et effectuer des investissements directs, ce qui peut améliorer l’aspect économique d’un investissement dans des placements non traditionnels. Ces méthodes sont beaucoup plus courantes chez les investisseurs canadiens que la méthode bien usuelle qui consiste à investir dans des structures de fonds traditionnelles. Le changement vers les investissements directs est également évident chez les investisseurs à l’échelle nationale. L’étude de BNY Mellon a révélé que 55 % des répondants cherchent à accroître leur activité en matière d’investissement direct.

Il n’est peut-être pas surprenant que nous révélions également que la satisfaction à l’égard du rendement des placements non traditionnels demeure élevée, même si les investisseurs canadiens continuent d’argumenter en faveur d’un changement. Dans le cadre de nos discussions au sein du secteur des placements non traditionnels avec les propriétaires d’actifs et les gestionnaires de fonds privés, trois thèmes se sont démarqués : la réduction des frais, l’accroissement de la transparence et l’augmentation des facteurs de durabilité. Il s’agit de trois sujets clés sur lesquels les institutions canadiennes concentreront leurs efforts au cours des 12 prochains mois dans leurs rapports avec les gestionnaires de fonds.

Pourtant, grâce à leurs visées à long terme et à leurs solides ressources internes, les investisseurs canadiens semblent de plus en plus prêts à adopter leur propre méthode en matière de placements non traditionnels. Deux tiers d’entre eux investissent déjà directement dans des titres en portefeuille et des actifs d’infrastructure, et plus de la moitié d’entre eux cherchent à accroître leur activité en matière d’investissement direct, ce qui leur permet de mieux contrôler l’attribution de leurs investissements.

Les institutions canadiennes comptent déjà parmi les plus admirées et les plus influentes à l’échelle mondiale. Comme le révèle notre rapport, elles semblent prêtes à conserver ce statut dans les années à venir.

Télécharger

- La course aux actifs : Le Canada par rapport au reste du monde (anglais seulement)

- [1736 KB]

Communiquer

Contributeur

Jon Lofto

Directeur, Placements alternatifs, CIBC Mellon

Cet article est fourni à titre d’information générale seulement et CIBC Mellon et ses sociétés affiliées ne font aucune déclaration ni garantie quant à son exactitude et à son exhaustivité, et aucune d’elles n’assument quelque responsabilité que ce soit pour les tierces parties auxquelles il peut être fait référence. Les lecteurs doivent savoir que le contenu de cette publication ne doit pas être considéré comme étant des conseils juridiques, comptables, de placement, financiers, fiscaux ni d'autres conseils professionnels, et qu'il n'a pas non plus été conçu à cette fin.

À propos de CIBC Mellon

CIBC Mellon est une société canadienne qui se concentre exclusivement à répondre aux besoins en services de placement des investisseurs institutionnels canadiens et des investisseurs institutionnels étrangers qui investissent au Canada. Fondée en 1996, CIBC Mellon est détenue à parts égales par The Bank of New York Mellon (BNY) et la Banque Canadienne Impériale de Commerce (CIBC). Les solutions de services de placement de CIBC Mellon sont offertes aux institutions et aux sociétés en étroite collaboration avec nos sociétés mères et comprennent des services de garde, de comptabilité en devises multiples, d'administration de fonds, de tenue des dossiers, de retraite, de prêt de titres, de règlement en monnaies étrangères et de trésorerie.

Au décembre 31 2025, CIBC Mellon détenait plus de 3,4 billions $ CA d'actifs sous administration au nom de banques, de caisses de retraite, de fonds de placement, de sociétés, de gouvernements, de compagnies d'assurance, de fiducies d'assurance étrangères, de fondations et d'institutions financières mondiales dont les clients investissent au Canada. CIBC Mellon fait partie du réseau mondial de BNY qui, au décembre 31 2025, avait 59,3 billions $ US d'actifs sous garde et sous administration. CIBC Mellon est un utilisateur autorisé de la marque de commerce CIBC et de certaines marques de commerce de BNY. CIBC Mellon est la marque d’entreprise de la Compagnie Trust CIBC Mellon.

Pour plus de renseignements, y compris les plus récentes connaissances de CIBC Mellon sur les questions touchant les investisseurs institutionnels actifs au Canada, consultez le site www.cibcmellon.com